核心摘要

2023年前三季度,长三角地区政府资金类LP出资规模占总量的63%,同时企业投资者的出资笔数最多,小额多笔出资,长三角区域的企业投资者更为活跃。

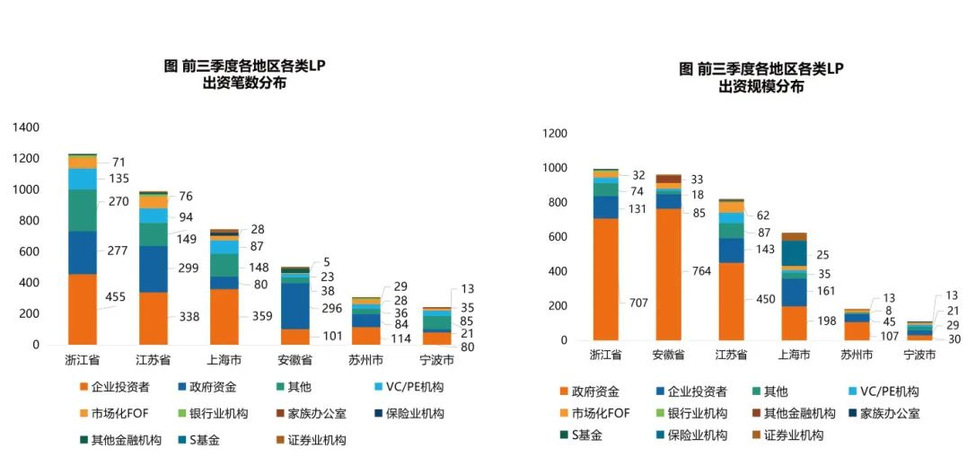

2023年前三季度,长三角地区四省市(上海市、浙江省、江苏省、安徽省)中,从出资笔数来看,企业投资者类LP和政府资金类LP仍为活跃出资人,浙江省居于首位。

从出资规模来看,浙江省居于首位,同时,政府资金类LP在长三角区域四省市中均占比最大,安徽省政府资金类LP出资规模高达764.04亿元。

2023年前三季度,长三角地区LP出资结构与全国略有差异,政府资金类LP出资规模占总量的63%延续最高出资规模,同时企业投资者的出资笔数最多,小额多笔出资,长三角区域的企业投资者更为活跃。

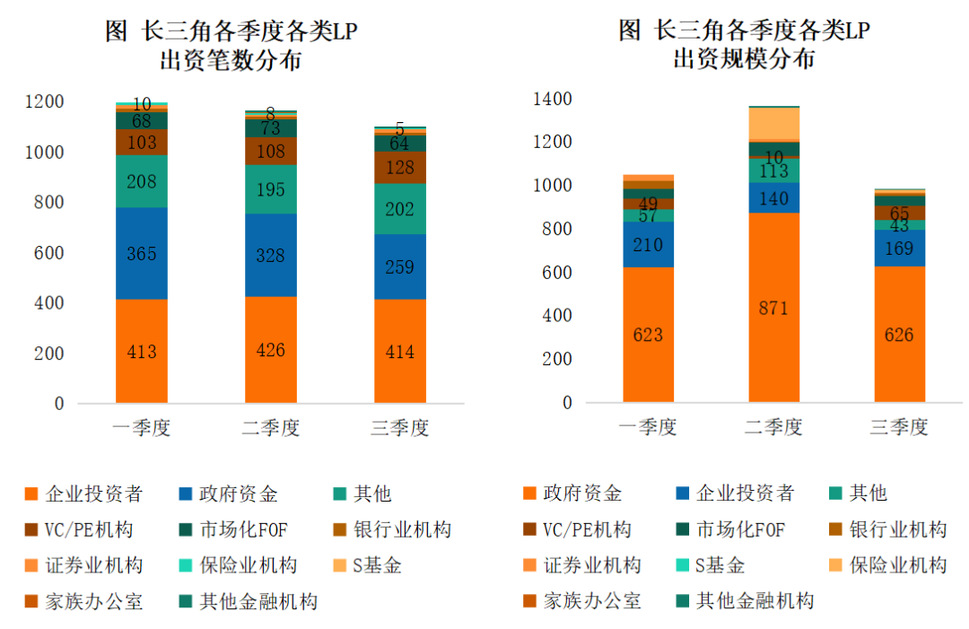

2023年前三季度LP出资笔数呈连续下降趋势。长三角地区2023年前三季度的出资规模中二季度以1359亿元位居榜首。

数据来源:执中ZERONE

2023年前三季度,长三角地区各季度LP出资笔数分布中,企业投资者类LP的出资笔数最多,单季度接近400笔,其次是政府资金类LP。前三季度LP出资规模分布中,政府资金类LP的出资规模仍占据首位,在二季度占据了该季度出资规模总量的64%。

数据来源:执中ZERONE

2023年前三季度,长三角地区四省市(上海市、浙江省、江苏省、安徽省)中,从出资笔数来看,企业投资者类LP和政府资金类LP仍为活跃出资人,浙江省居于首位。从出资规模来看,浙江省居于首位,同时,政府资金类LP在长三角区域四省市中均占比最大,安徽省政府资金类LP出资规模高达764.04亿元。

数据来源:执中ZERONE

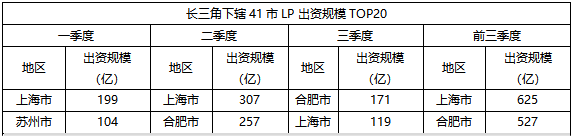

2023年前三季度,长三角地区41市中活跃度较高的为上海市、合肥市、苏州市位居前三,出资规模相对较大。

综合前三季度数据,地区内出资规模具有一定波动性,上海市在一、二季度均位列榜首,但在三季度被合肥市取代。值得注意的是,合肥市在三季度崭露头角,成为出资规模的领先者。

数据来源:执中ZERONE

2023年前三季度,长三角地区LP偏好的投资机构呈现出多元化趋势。

各地区均有青睐的机构,例如上海的国盛资本,江苏的新鼎资本和锡创投,浙江的财通资本和普华资本,安徽的合肥产投集团和安徽国元基金,苏州的朝希资本,宁波的兰璞投资等。据执中数据显示,国盛资本是唯一一家在上海、江苏、浙江、安徽四个地区都榜上有名的投资机构。

数据来源:执中ZERONE

上海市

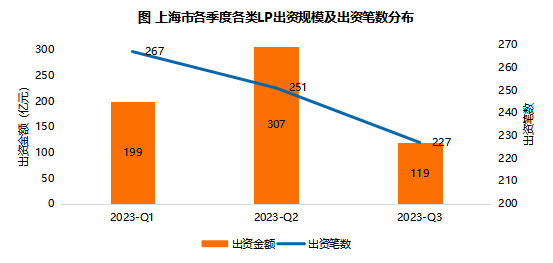

2023年前三季度,上海市企业投资者出资笔数占比最多,以机构LP出资额看,政府类资金仍占大比例;二季度保险业机构LP出资量激增占当季出资规模总量的45%,主要由于清一色险资参与九州启航基金设立,据新闻报道该基金为纾困基金。

据LP出资数据显示,2023年前三季度上海市各季度LP出资笔数呈现下降趋势,出资规模在二月份出现增长,三月迅速下降。

数据来源:执中ZERONE

从各季度出资笔数分布来看,2023年前三季度上海市各类LP的占比呈现相似的趋势,主要集中在企业投资类LP、VC/PE机构类LP以及政府资金类LP。

从各季度出资规模分布来看,2023年前三季度上海市各季度各类LP之间存在较大的差距。各季度政府类LP仍为重点出资人,同时,二季度保险业机构LP的出资规模为140亿元,占据二季度出资规模总量的45%。

数据来源:执中ZERONE

从LP出资笔数分布来看,2023年前三季度上海市企业投资者类LP占出资笔数总量48%。前三季度各类LP出资规模分布显示,政府资金类LP、企业投资者类LP以及保险业机构类LP的出资规模占总量81%。

数据来源:执中ZERONE

江苏省

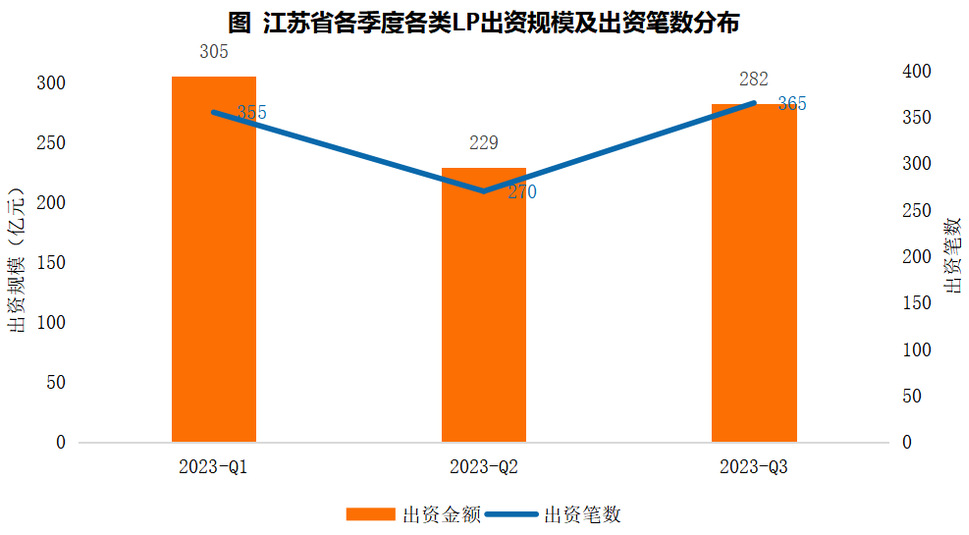

2023年前三季度,江苏省企业投资者出资笔数较多,政府机构LP出资规模过半,是当地LP出资重要组成部分。整体来看,2023年前三季度江苏省LP出资规模及出资笔数出现回落。

数据来源:执中ZERONE

从各季度LP出资笔数分布来看,2023年前三季度,江苏省企业投资者LP、政府资金类LP以及市场化FOF出资活跃。

从各季度LP出资规模分布来看,2023年前三季度,江苏省政府资金类LP的出资规模量最大,一季度政府资金类LP以188.02亿元的出资规模占出资规模总量的61.57%。

数据来源:执中ZERONE

2023年前三季度,江苏省企业投资者类LP的出资笔数最多,占出资笔数总量的34%,占出资规模总量的18%。政府资金类LP的出资笔数在各类LP中排名第二,占出资笔数总量的30%,但其出资规模为143.09亿元,占出资规模总量的55%。

数据来源:执中ZERONE

浙江省

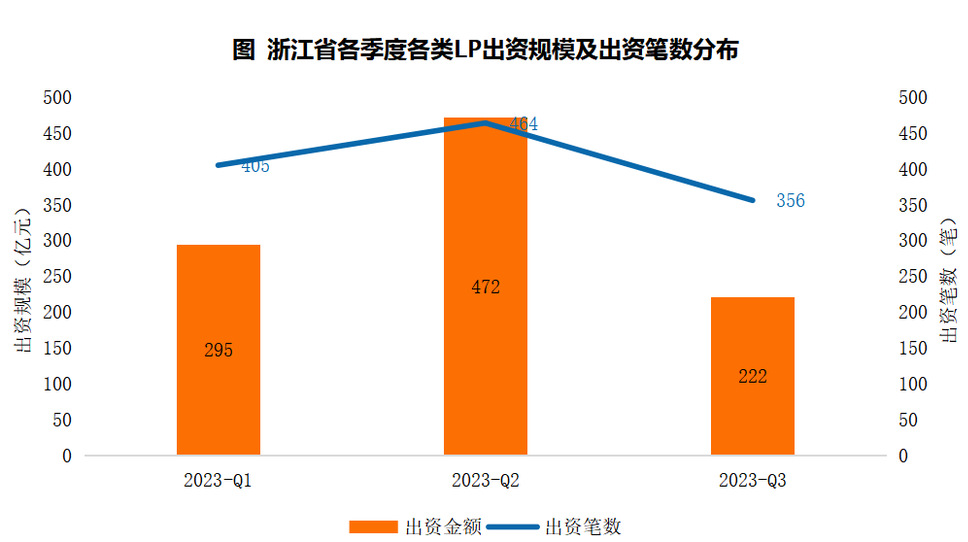

2023年前三季度,浙江省内企业聚集,企业投资者LP更为活跃,同时,设立多支引导基金政府资金LP出资规模超70%。

从各季度LP出资笔数及出资规模分布来看,2023年前三季度,浙江省各类LP出资在二季度表现强劲,出资规模达472亿元,出资笔数464笔。三季度有较大回落,出资规模降至222亿元,出资笔数356笔。浙江省出资规模以及出资笔数均呈现先上升后下降的势态。

数据来源:执中ZERONE

从各季度各类LP的出资结构来看,2023年前三季度,政府机构LP是浙江省的出资主力。二季度政府资金类LP在各季度的出资规模方面表现最为突出,使得该季度的出资规模总量在三个季度中位居首位。

数据来源:执中ZERONE

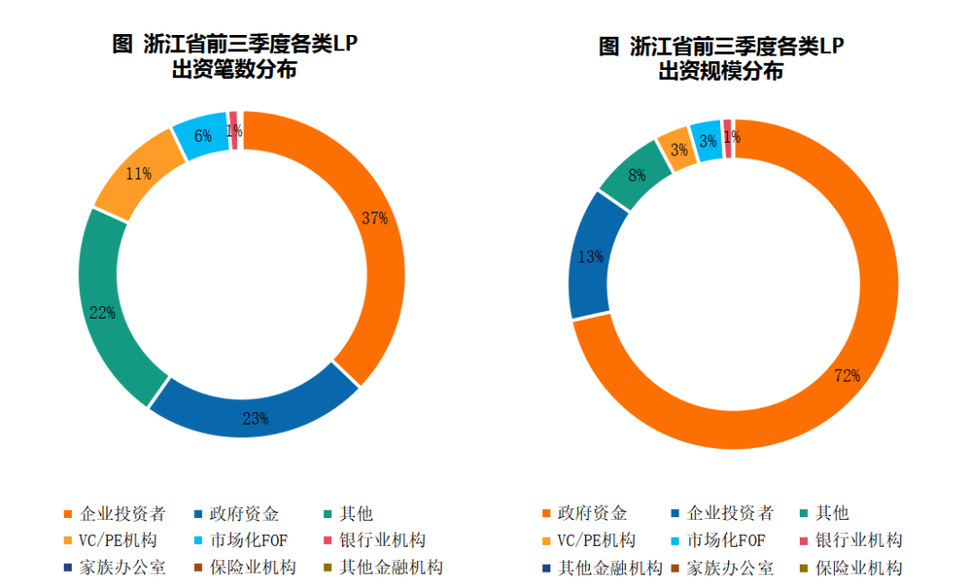

2023年前三季度,浙江省内企业投资者类LP出资455笔,占出资笔数总量的37%,发生130.54亿元的出资规模,占出资规模总量的13%。政府资金类LP以277笔出资完成701.44亿元的交易,占出资规模总量的72%。

数据来源:执中ZERONE

安徽省

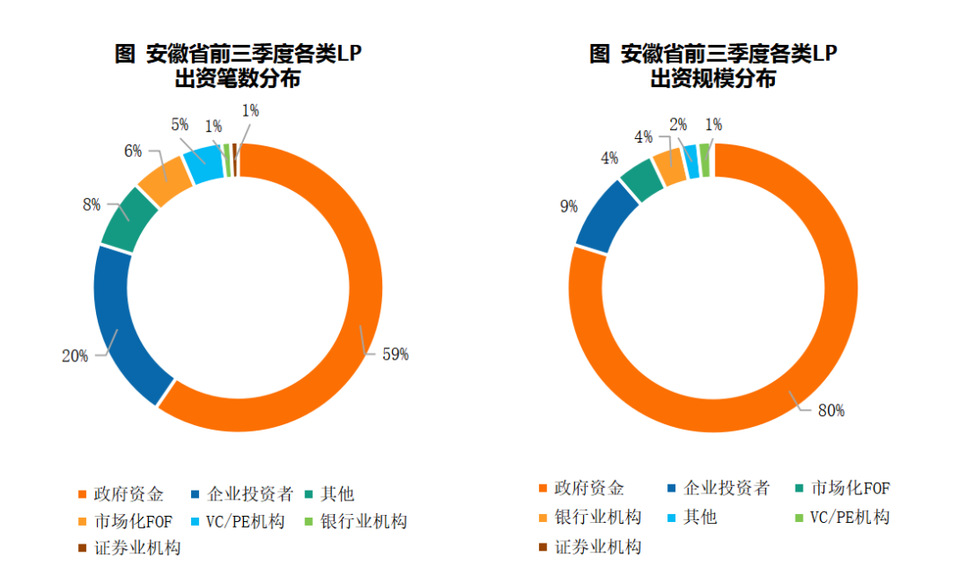

2023年前三季度,安徽省内产业引导基金频频设立,致使省内出资人结构独特,政府资金LP从笔数和规模上均为地区出资重头,出资规模超80%。

数据来源:执中ZERONE

从出资笔数来看,2023年前三季度,安徽省各季度LP结构占比大致相同,排名前三的LP类型均为政府资金类LP、企业投资者类L和市场化FOF几乎占据每季度出资笔数总量的88%。银行业机构类LP在一季度仅有4笔出资笔数,出资规模却有33.50亿元,单笔出资交易金额较大。

从出资规模来看,2023年前三季度,安徽省政府资金类LP的出资规模一直保持最高水平,其中二季度的表现更为显著,出资规模达到314.07亿元,位居三个季度之首。

数据来源:执中ZERONE

期内,安徽省政府资金类LP总计出资296笔,出资规模高达764.05亿元,占出资笔数总量的59%,出资规模总量的80%。企业投资者类LP出资笔数为101笔,占出资笔数总量的20%,出资规模为84.71亿元,占出资规模总量的9%。

数据来源:执中ZERONE

苏州市

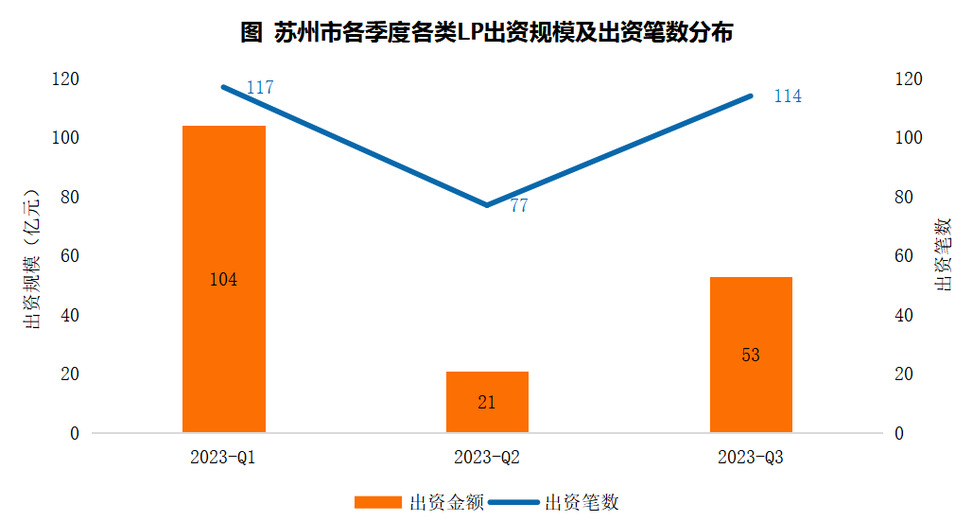

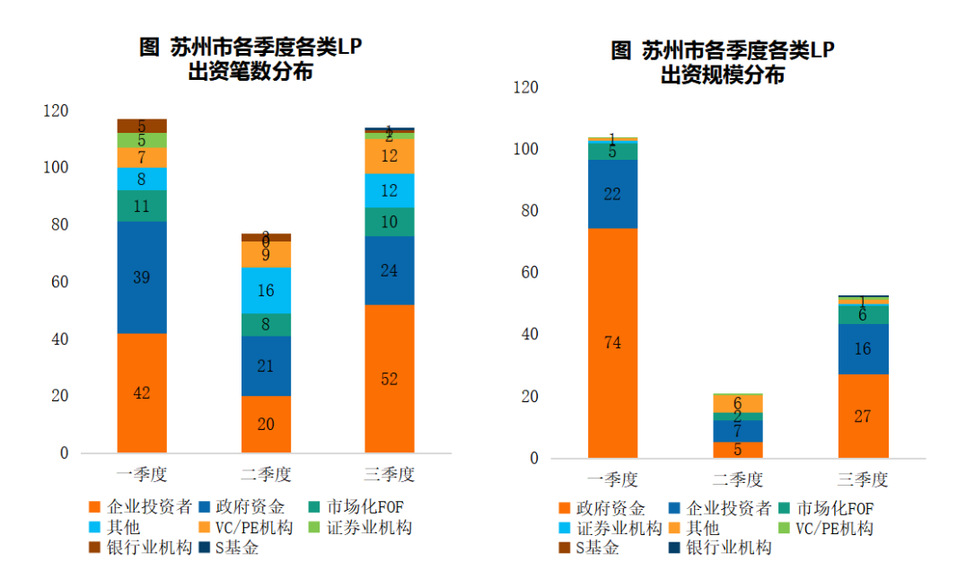

2023年前三季度中,苏州市各类LP出资规模在二季度巨幅收缩,企业投资者出资小额高频出资更为活跃,政府资金规模较大近60%。

数据来源:执中ZERONE

期内,苏州市LP各季度出资笔数的结构相同。

从出资规模来看,2023年一季度苏州市政府资金类LP出资规模为期内最高达74亿元,仅出资39笔,单笔近2亿。二季度各类LP出资规模均快速收缩,政府资金类LP的出资规模相比一季度减少69亿元,环比下降93%。

数据来源:执中ZERONE

2023年前三季度,苏州市政府资金类LP出资笔数为84笔,占出资笔数总量的27%,出资规模为106.93亿元,占出资规模总量的60%,为期内本市最重要LP出资人。

数据来源:执中ZERONE

宁波市

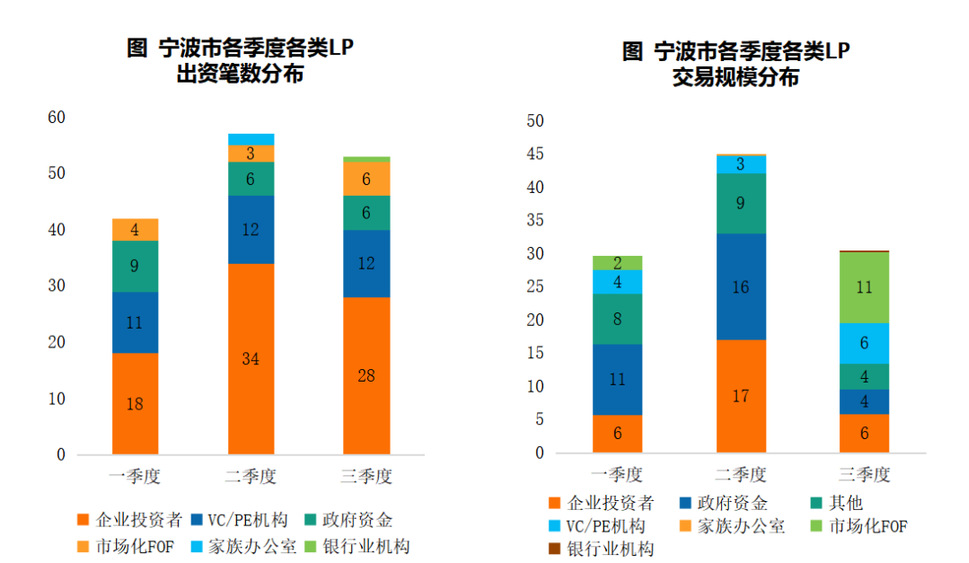

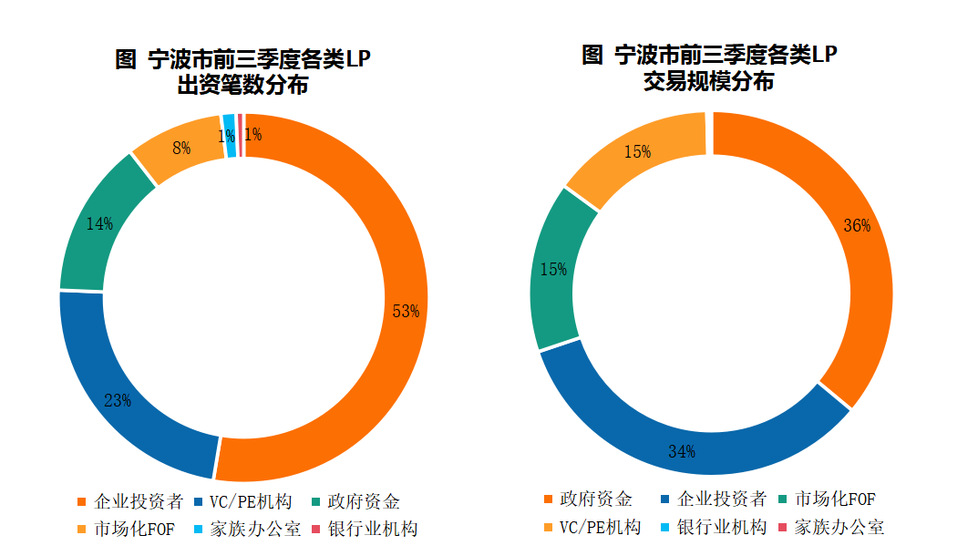

2023年前三季度,宁波市LP出资规模平稳,企业投资者为本市活跃LP巨头,政府资金单笔出资规模较高,市场化FOF出资规模增大。

数据来源:执中ZERONE

从出资规模来看,2023年前三季度,宁波市政府资金类LP出资规模没有出现显著优势,三季度市场化FOF出资规模出现大幅增长,占该季度出资规模总量的35.12%单笔出资规模较高。

从出资笔数来看,2023年前三季度,宁波市企业投资者类LP在各季度几乎占据了出资笔数二分之一。

数据来源:执中ZERONE

2023年前三季度,宁波市企业投资者类LP的出资笔数占出资笔数总量的53%,出资规模占据总规模34%。政府资金类LP的出资笔数占出资笔数总量的23%,出资规模占据总规模36%。

数据来源:执中ZERONE