摘要:当前,我国经济进入高质量发展阶段,创新驱动发展的重要性日益提升。京津冀、长三角、珠三角、成渝四大城市群建设持续深入,已经成为产业链创新链融合发展的重要“范本”。本文通过梳理对比四大城市群产业链创新链融合发展的特征,对未来强化以城市群为核心的科创中心建设提出相关建议。

党的二十大报告提出“推动创新链产业链资金链人才链深度融合”,从本质上揭示了科技创新必须与产业发展、经济发展协同联动、同向发力、深度融合的内在要求。创新链将基础研究到应用的各个环节连接起来,产业链将产品研发到生产的各个环节连接起来,资金链和人才链将不同环节的资金和人才要素连接起来,引导生产要素合理流动。重点城市群建设持续深入,为产业链创新链融合发展提供了重要“范本”。城市群的概念,最早源于1957年法国地理学家戈特曼(Gottmann)提出的“大都市带”(Megalopolis)理论。

根据国家发展和改革委员会的定义①,城市群是新型城镇化主体形态,是支撑全国经济增长、促进区域协调发展、参与国际竞争合作的重要平台。从全球发展经验来看,城市群在拉动经济增长和驱动创新发展过程中发挥了重要作用。一方面,城市群要素集聚效应充分显现。根据世界银行2009年《重塑世界经济地理》报告,全球一半的生产活动聚集在全球约1.5%的土地上。另一方面,城市群产、学、研创新生态系统建设不断完善。从全球城市群发展历程来看,世界级城市群内部核心城市创新资源和活动加快集聚,内部创新发展顶层规划持续完善,产业分工协作不断深化。例如,日本太平洋沿岸城市群中,东京集中了日本约30%的高校和40%的大学生,拥有全日本1/3的科研机构和50%的PCT专利产出。英伦城市群中,伦敦拥有世界第三的希斯罗国际机场和英国第二大的盖特威克机场等共5个机场,年吞吐量超过1.6亿人次。

近年来,我国政府也高度重视城市群产业链创新链融合,先后出台了一系列举措(见表1),主要包括四方面:

一是强化城市群整体基础创新能力。包括搭建重大科研基础设施、产业技术创新平台、国家重点实验室等,同时完善人才培育、引进机制。例如,《关于进一步支持西部科学城加快建设的意见》针对成渝地区,部署了构建高水平实验室体系、集中布局重大科技基础设施集群、联合共建重大创新平台、合作建设一流高校科研院所和新型研发机构等重点内容。

二是整合各类创新主体资源,加大对关键领域的突破,围绕创新链布局产业链。例如,《长江三角洲区域一体化发展规划纲要》指出,聚焦关键共性技术、前沿引领技术、应用型技术,建立政学产研多方参与机制,开展跨学科跨领域协作攻关,形成基础研究、技术开发、成果转化和产业创新全流程创新产业链。

三是根据区域优势产业培育重点产业链,围绕产业链部署创新链。例如,《粤港澳大湾区发展规划纲要》强调,以珠海、佛山为龙头建设珠江西岸先进装备制造产业带,以深圳、东莞为核心在珠江东岸打造具有全球影响力和竞争力的电子信息等世界级先进制造业产业集群。

四是完善从科技研发到应用转化的机制,推动产业链创新链互联互通。例如,《关于进一步推动首都高质量发展取得新突破的行动方案(2023-2025年)》指出,鼓励引导创新主体在京津冀建立成果孵化与中试基地,建立完善京津冀科技成果转化“供需对接清单”机制,支持科技成果转化服务平台开展跨区域服务。

一、四大城市群产业链创新链融通基础持续夯实,成为全国重要的创新策源地

(一)基础创新研发体系加快形成和完善

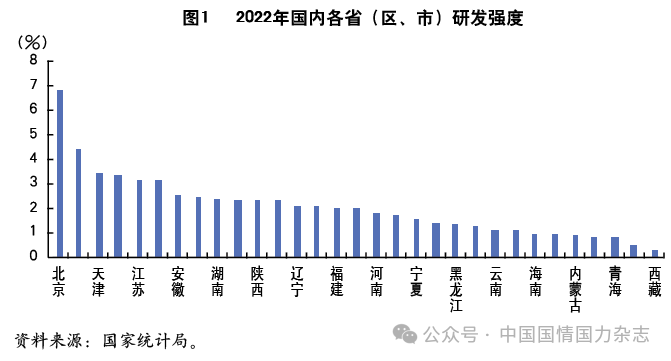

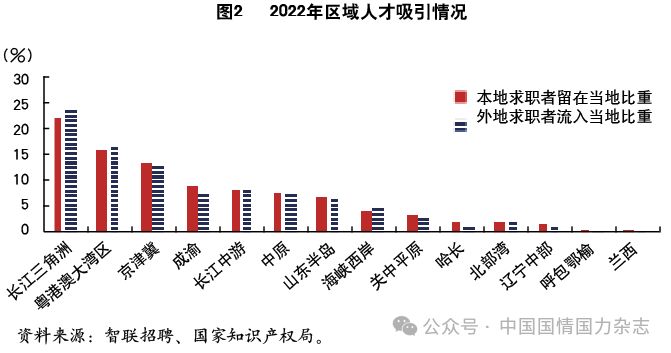

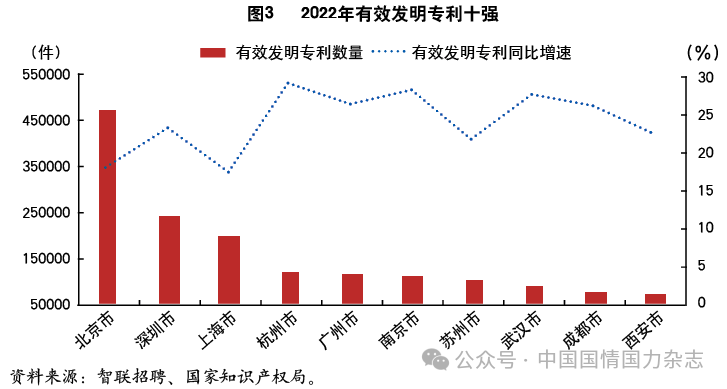

从基础研发情况来看,四大城市群集聚了国内最活跃的创新基础资源,创新链前端和中端优势明显。研发投入方面,2022年,北京(6.83%)、上海(4.44%)、天津(3.49%)、广东(3.42%)、江苏(3.12%)、浙江(3.11%)、安徽(2.56%)研发强度位列全国前7位,且均高于全国研发强度(2.54%),而重庆和四川分别位列第10位和第14位,较其他三大城市群尚有一定差距(见图1)。人才吸引方面,据智联招聘数据,2022年,四大城市群内各区域人才吸引力均明显高于其他区域(见图2)。研发成果方面,2022年有效发明专利10强城市中,四大城市群内城市占据八席(见图3)。

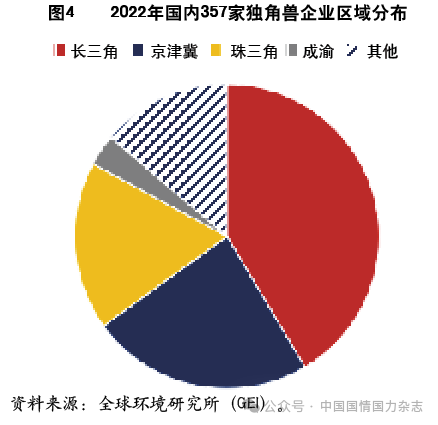

从创新应用效果来看,四大城市群产业高端化趋势明显,创新链与产业链保持良好的融合度。一方面,传统产业加快数字化、智能化转型,产业基础持续巩固。截至2022年底,四大城市群共有专精特新企业4980家,占全国总数的50.2%②。截至2023年1月份,世界经济论坛(WEF)先后公布的10批次“灯塔工厂”中我国共计50家入选,其中四大城市群占比高达62%。另一方面,高新技术产业创新能力不断提升,已经成为区域高质量发展的重要引擎。全球环境研究所(GEI)数据显示,2022年,四大城市群拥有占全国总数86.3%的独角兽企业③(见图4)和超过九成的潜在独角兽企业④。同时,在先进制造业集群方面,根据工业和信息化部先后发布的三批先进制造业集群优胜者名单,共有45个国家级集群,其中长三角、珠三角、成渝和京津冀分别占17个、13个、3个和1个,长三角的集成电路、生物医药、汽车制造、新材料产业相对发达,珠三角的新一代信息技术、新能源、智能家电、智能装备优势突出,成渝在电子信息、能源装备上竞争优势明显,京津冀产业拥有较为先进的生物医药产业。

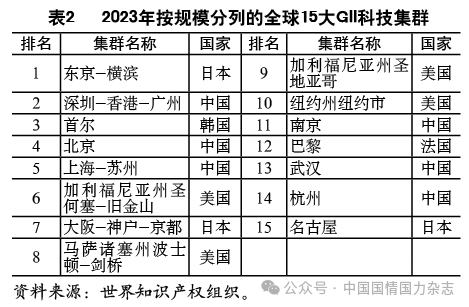

随着创新成果从研发、落地到应用的完整研发体系加快形成和完善,四大城市群科创能力向世界级加快迈进。世界知识产权组织提前发布的2023年版全球创新指数(Global Innovation Index,以下简称GII)显示,2023年我国首次成为百强科技集群中集群数量最多的国家,拥有24个科技集群,较2022年(21个)有所增加。按规模分列的全球15大GII科技集群(见表2)中,珠三角区域内的深圳—中国香港—广州集群位列全球第2位,京津冀区域内的北京集群位列全球第4位,长三角区域内的上海—苏州、南京、杭州集群分列全球第5位、第11位和第14位。

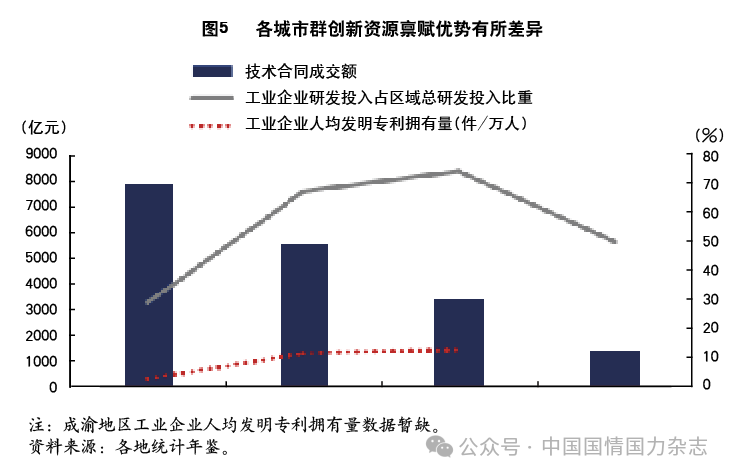

(二)四大城市群创新资源禀赋有所差异,决定了各地区创新模式导向不同

创新主体包括企业和高校科研院所等,各城市群创新资源禀赋优势不同(见图5)。京津冀依托北京地区的高校、研究所等科研机构成为我国科技资源最为密集的地区,整体科技创新能力具有明显优势,技术合同成交额位居第一。但从工业企业研发投入占比和人均发明专利拥有量来看,长三角、珠三角和成渝均高于京津冀,反映了其他地区企业主体在推动区域创新发展中发挥了更加显著的作用。值得注意的是,国内企业发明专利授权量方面,深圳市的华为和腾讯分别以5805件、4076件位居前二位,反映了珠三角地区市场导向型创新模式较为突出。

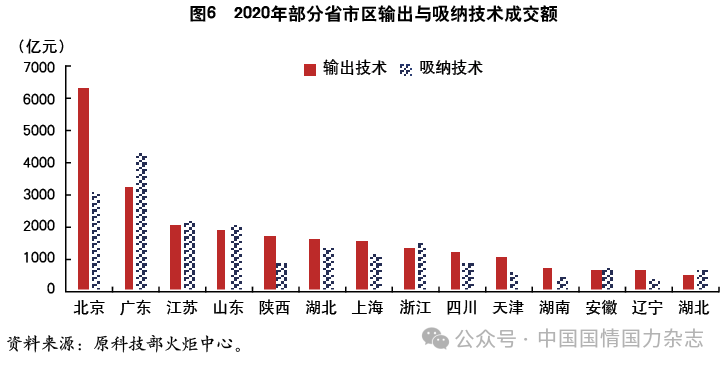

(三)各城市群对其他区域创新辐射带动作用明显,但京津冀地区内部创新协同明显不足

从对外辐射来看,各城市群在加快集聚各类创新要素的同时,对周边城市和地区的带动作用明显增强。《京津冀蓝皮书:京津冀发展报告(2023)》显示,2019年,全国地级及以上城市科学技术服务业资本流出企业数量前十名城市中来自三大城市群的城市占比高达80%(见图5)。但在城市群内部,京津冀区域内创新协同仍然不足。北京市科学技术委员会数据显示,2020年,北京市流向天津、河北技术合同成交额347亿元,仅占北京流向其他省市技术合同成交额的9.3%。2020年,京津冀地区技术合同成交额净输出(输出—吸纳)达到3508亿元,远高于长三角(47亿元)、珠三角(-1039亿元)和成渝地区(369亿元)⑤(见图6)。广东、江苏、浙江等省技术输出交易额则居全国前列,同时技术吸纳高于技术供给,具有较高的创新成果承接能力。京津冀区域内部创新承接能力不足,创新成果外溢现象明显,根本原因在于区域间产业结构和产业水平存在断层,产业链创新链难以打通。北京和天津均已进入后工业化阶段,河北仍处于工业化中后期阶段,以煤炭、钢铁、冶金等重化工为主,京津两地创新资源难与河北进行高效、精准地高质量合作衔接和互补。此外,京津冀区域内缺乏联动区域创新的有效平台。长三角、珠三角和成渝分别打造了G60科创走廊、G94广深科创走廊和西部科学城,依托区位特点集聚各类创新要素资源。据上海市科学学研究所测算⑥,G60科创走廊跳出同质竞争的老路,实现区域经济优势互补、合作共赢。2018年以来,G60内城市研发投入强度从3%提升到3.55%,战略性新兴产业增加值占地区生产总值比重从11.5%上升到15%。

二、四大城市群围绕创新链布局产业链各具优势

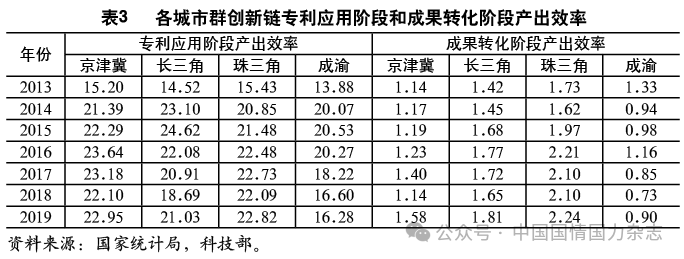

一方面,各城市群产业链创新链禀赋优势不同,决定了创新成果转化在不同阶段效率存在差异。创新成果形成和转化的过程,是区域基础创新能力的重要价值体现,也是各地区围绕创新链布局产业链的主要路径。近年来,各城市群通过科学城、产业园等高水平创新功能承载区建设推动创新技术落地,同时通过设立技术转移中心推动跨区域技术转化效率提升,加速科技创新资源在产业链层面的多级联动,为科技成果、资金、人才等各类要素的充分流通提供体系支撑。为了测度各城市群创新成果形成和转化效率,本文参考崔丹、李国平(2022)的方法[1],对京津冀、长三角、珠三角三大城市群的专利应用阶段产出效率和成果转化阶段产出效率进行对比分析。

创新链一般被分为三个阶段:前端为知识积累即专利研发阶段;中端为知识应用,即专利应用阶段;终端为产业化应用,即成果转化阶段。本文采用各城市群2013—2019年⑦当期科学研究与试验发展(R&D)内部经费支出来测度创新投入,采用滞后一期的专利授权量来测度专利应用规模,用专利授权量与研发经费支出之比代表创新链专利应用阶段的产出效率;采用滞后一期的高新技术企业净利润来测度成果转化规模,用高新技术企业净利润与研发经费支出之比代表创新链成果转化阶段的产出效率。从测算结果来看(见表3),2019年,京津冀城市群在专利应用阶段效率高于其他三大城市群,但是成果转化效率低于长三角和珠三角,反映了京津冀产业链创新链优势主要集中在创新链形成阶段——基础科学和前沿领域创新;珠三角城市群在成果转化阶段效率远高于其他三大城市群,但是专利应用效率略低于京津冀,反映了珠三角产业链创新链优势主要集中在创新链落地阶段——依托产业基础推动应用导向式创新;长三角城市群专利应用和成果转化效率分别排名第三和第二,反映了长三角围绕创新链布局产业链过程中侧重于产学研的深度融合;成渝城市群两类效率较低,尚处于创新产业追赶阶段。

另一方面,差异化的产业优势也为各城市群围绕产业链特色化部署创新链提供重要支撑。从制造业细分行业企业营收来看(见图7),长三角各行业发展较为均衡,不仅在矿物工程、石油化工等传统行业具有较强优势,在工业机械、通信电子、电气设备、汽车制造等高端制造领域也处于领先地位,珠三角通信电子行业优势明显,而京津冀仍以矿物工程、纺织皮革等传统制造业为主,与其他两地差距明显。

从实际布局来看,长三角和珠三角结合优势产业基础,积极推进产业链强链补链,保障产业链供应链整体完整性和创新水平持续提升。例如,在汽车制造领域,长三角已经构建了较为完整的新能源汽车研发生产链条,在上海完成新能源车的设计和样车制造,在安徽桐城配上电池,在江苏南京实现整车下线,在浙江永康对车内智能软件进行测试。2022年,长三角地区新能源汽车产量占全国比重达41.1%。在通信电子领域,珠三角地区基本形成了以深圳为研发中心,东莞、惠州等市为生产基地的珠江东岸电子信息产业集聚区。

三、各城市群产业链创新链融合发展面临的问题

(一)京津冀城市群:整体基础创新能力强劲,但各地区差距明显,北京对津冀地区的科技创新带动作用有待进一步激发京津冀之间的产业创新协同发展始于北京向津冀两地的产业转移,目前尚未衍生出深层次的产业链供应链的分工协作,也没有形成区域产业发展的联动发展格局。同时,区域内关联产业缺失,产业的区域配套能力和配套水平不高,打造具有区域特色的世界级产业和产业集群的难度较大。以集成电路产业链为例,京津冀集成电路主链集中在芯片设计和制造及设备两个环节。其中,北京和河北集成电路主链占比最大的是芯片设计,天津集成电路主链集中在芯片设计和制造及设备,而在集成电路上游的半导体材料、半导体设备,中游的半导体封测,以及下游的消费电子等应用环节比较薄弱,使得区域间集成电路产业的主体对接合作、成果转移落地困难。2022年,北京输入津冀的技术合同成交额仅占北京技术合同输出额的4.5%。

(二)长三角城市群:科研基础和产业基础均具有明显优势,但各区域创新联动过程中竞争问题亟需进一步协调2021年,长三角地区每年、每万人拥有研发人员71.18人,是全国平均水平的近2倍;2022年长三角地区规模以上工业营业收入占全国的26.4%,高于其地区生产总值占比2.4个百分点;2022年新能源汽车产量逾279万台,占全球和全国比重分别为25%和40%,造船完工量占全球和全国比重分别为37.6%、62.1%。长三角尚未形成细化的功能划分和政策单元,区域间政策差异较大,相对均衡的产业生态和创新生态,也导致各区域在发展过程中竞争日益激烈。一方面,人才政策、创新政策和行政服务保障政策的制定和执行在不同地市甚至县区都有较大区别,部分地区为确保创新成果不外流制定了带有较强本地保护色彩的政策。例如,上海、南京、杭州和合肥为增强城市竞争力和影响力,均采取更大力度的税费优惠和地价补贴,一定程度上加重了自身负担,也导致长三角地区其他城市的区域成本优势难以发挥。另一方面,有效的共建共享机制尚未建立。在现有地区考核和协调机制下,无法解决各共享方承担多少资金、如何参与投资和得到什么服务的实际运作和权责问题。

(三)珠三角城市群:产业驱动型创新优势明显,但纳入港澳两地后区域间各类标准体系有待统一粤港澳三地科研资金管理方式差异较大,在科研资金跨境使用监管政策上存在差异,在资金用途、经费报销以及事后审计等方面对接较难。科技园区欠缺科研管理操作性指南,项目协议书、财务报告、审计报告等科研文件的模板标准不一。粤港澳三地知识产权法规不同,管理体制不同,阻碍了知识产权等创新要素的自由流动,增加了创新主体的成本。此外,由于粤港澳三地相关政策法规不同,科技资源开放共享难度大,出入境流程较繁琐,容易出知识产权等纠纷,影响相关的共享服务。

(四)成渝城市群:整体规模和资源较其他三大城市群差距明显,尚处于追赶阶段基础创新资源方面,成渝地区“双一流”大学、国家重点实验室、国家工程技术研究中心等高端创新平台数量均显著低于京津冀和长三角地区,约为后者的1/4到1/3;R&D人员全时当量25.4万人年,每万名就业人员中R&D人员数为61.5人年/万人,远低于全国平均的84.7人年/万人;两院院士数量仅为京津冀的9.6%、长三角的19.8%。创新产业方面,成渝地区高新技术企业数量、独角兽企业数量不足“北上广”地区的1/4,汽车产业、电子信息产业等主导产业集中在低端加工制造环节,较为依赖外企拉动,缺乏位于产业链高端、具有国际竞争力的企业和对应的世界级产业集群。科技创新金融资本方面,成渝管理基金数量、私募基金管理规模均不足其他三大城市群数量的1/10。

四、政策建议

积极推进以城市群为核心的科创中心建设,优化区域创新系统,构建基于创新链与产业链深度融合的开放型协同创新体系,需要从创新主体、创新要素、创新环境、创新政策、创新效率等角度出发,全面提升区域创新协同治理水平,积极拓展多样化的区域创新模式,将政府、企业、高等院校、研究机构、服务机构、公众等广泛的创新参与者积极吸纳到治理中,让创新活动各个环节的主体都可以充分发挥作用。各城市群在未来发展中,应基于各地区资源禀赋与发展特色,推进城市群向“极点带动”“辐射周边”的区域布局方向发展。

(一)做好政策顶层设计,加强规划引领国家、地方政府层面分别对各城市群产业链创新链协同发展的目标取向、战略布局、重点任务和政策措施作出顶层设计。未来要进一步细化空间规划,对城市群内交通体系和产业空间布局作出明确规划。同时,建立常态化、职能式的区域间产业链创新链协同工作体制机制,协调组织推进各项工作落地落实。针对京津冀地区,加快建立区域统一的要素市场体系,促进资金、人才、技术、产权高效流动;针对长三角地区,建立完善协同合作、互惠互利的利益分享机制;针对粤港澳地区,研究制定监管衔接、资质互认等方面的政策措施,促进产业顺畅转移承接;针对成渝地区,强化与其他三大城市群在产业梯度转移、协同配套、协同攻关“卡脖子”关键核心技术等方面合作,结合成渝地区双城经济圈实际,优化产业链创新链的要素配置和区域布局。

(二)加快建设科技力量集聚平台,实现城市群科技创新资源的均衡布局通过搭建国家级技术创新中心以及地方创新建设主平台,着力布局建设集聚区域间科技创新资源的平台载体,实现区域间战略科技力量均衡布局,发挥创新资源丰富地区创新引领作用,推动其他地区科技创新短板加速提升。针对京津冀等区域间基础创新能力较大的地区,加强各地区科技产业园、开发区、科创平台间合作对接,统筹区域科技创新平台资源,形成区域协同创新合力。

(三)强化区域间产业链、创新链匹配水平产业链与创新链相互匹配、有机融合是加速科技成果向现实生产力转化的前提和基础。持续优化区域间产业结构,增强各地区产业链与创新链的协调性和匹配度,缩小不同地区间产业链和创新链梯度差。在战略性新兴产业中,研究梳理区域创新链条,找准融合互补的契合点,加快与创新链有效互动的细分行业进行培育,打造若干引领地区发展的千亿级乃至万亿级产业。针对城市群中部分传统产业主导的区域,加快优势产业转型升级,深入实施智能制造、绿色制造工程,推进一批工业技术改造专项,推动传统制造业向先进制造业迈进。

(四)优化人才资源配置,形成跨区域、跨主体、跨部门共建战略科技力量的要素保障积极促进区域间人才交流和联合培养,不断增强对高端人才的吸引力。区域合作共建高级专家数据库,搭建各地高层次人才资源交流共享平台。搭建区域科技人才信息共享平台,健全跨区域人才流动机制,推动科技领军人才赴其他地区创新创业。建立区域人才资源开发孵化基地,吸引和培养一批高端创新人才。构建国际科技人才引进机制,积极探索政府引才服务机制建设,取得引才效果。促进区域间高等教育协同发展,提高教育资源的优化配套。