长三角土储聚焦高能级城市,重质轻量优化结构;央国企优势显著,僵尸库存风险需警惕。

市场背景:整体市场呈现弱复苏,长三角韧性相对较足

作为经济基础好、发展潜力佳的三大城市群之一,长三角一直是众多品牌房企纳储首选。尽管当前长三角楼市因行业大环境调整,市场较去年同期明显降温,但横向对比其它区域来看,因产业发达、居民收入水平高,长三角购房需求仍相对充足,2023年三省一市商品房总成交建面达2.75亿平方米,与2022年基本持平,与全国平均水平相比,长三角楼市表现也称得上“独树一帜”。

1、各地政府积极调整供求规模,2024年宅地计划供应规模普遍下降

国家统计局公布最新数据显示,2024年1-4月,商品房销售面积29252万平方米,同比下降20.2%,较2023年全年、2024年1-3月降幅扩大11.7个百分点和0.8个百分点。商品房销售额28067亿元,同比下降28.3%,较2023年全年、2024年1-3月降幅扩大21.8个百分点和0.7个百分点。一系列数据表明,房地产仍继续处于调整期,“金三银四”预期落空,市场处在底部缓慢修复阶段。

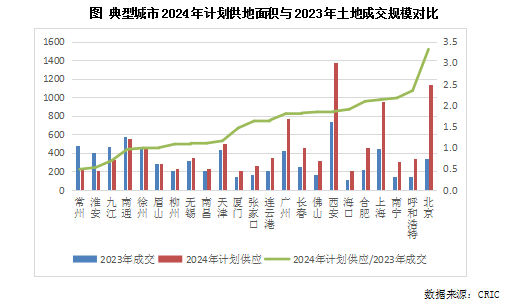

由于整体楼市延续探底行情,新房去化速度明显变缓。为进一步缓解库存压力,2024年超六成城市下调了宅地供地计划规模。不过若上年土地成交规模相比,2024年整体供地计划依旧看似“过量”,典型城市2024年计划供应的总面积,达到了2023年交易量的1.7倍,包括合肥、西安在内的二线城市也均是如此,反而是常州、淮安、南通、徐州等少数三线城市供地指标控制的相对较佳。对于大多数城市而言,不论是出于城建发展计划的阶段性目标、城市财政计划的平衡、还是为市场可能出现的反弹周期留足指标余量,都使得近年来的供地计划普遍超量,供地计划完成率的持续低位也在情理之中,预计2024年供地计划完成率仍将延续五成左右的低位。

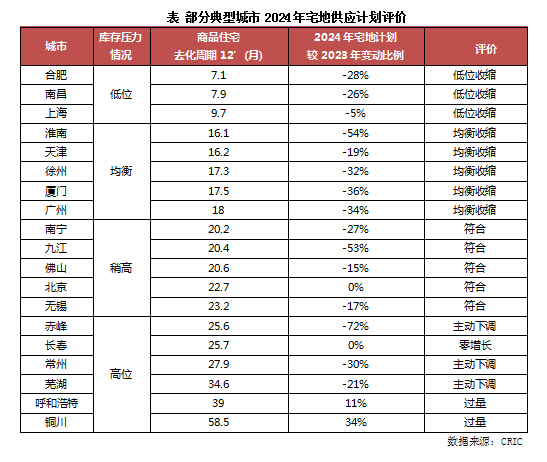

相对于供需规模关系而言,供地计划的同比变动更能代表地方的调控决心。2024年绝大多数城市宅地供地计划呈缩减之势,尤其是库存压力较高(去化周期均在24个月以上)的常州、芜湖、赤峰等三四线城市,供应计划明显收窄。

当然,考虑到当前市场下行的大环境,即使上海、合肥这样的去化周期处于较为合理水平的城市,也在主动收缩宅地供应量。典型如合肥,2024年宅地计划供应量仅389公顷,较2023年540公顷降幅高达28%。

值得注意的是,虽然当前绝大多数一二线城市供应量虽同比下降,但少部分城市的调整幅度还是比较保守,譬如库存压力较大的长春,2023年商品住宅去化周期达26个月,但2024年计划供应宅地量与2023年持平,供地计划仍有进一步下降的空间。更有像铜川、呼和浩特等库存压力处于极高水平的城市(去化周期均超36个月),2024年宅地计划供地量不降反增,未来库存压力势必会进一步增加。

2、优质地块带动土拍点状升温,长三角土拍溢价率平均6.5%

受宏观大环境的影响,2024年1-4月土地成交规模仅2.16亿平方米,同比降幅近同比降幅31%,创下2010年以来全国土地交易规模的新低。

市场热度方面,得益于上海、杭州、苏州、宁波、合肥等热点城市核心板块集中出让,房企参与度大幅提升、竞争激烈,平均溢价率回升到6.5%左右,较2023年四季度增长3.2个百分点。整体而言,2024年1-4月土拍热度略好于2023年。其中,长三角表现尤为突出。以溢价率指标为例,2024年前4月长三角平均溢价率高达6.5%,明显高于京津冀和粤港澳地区。

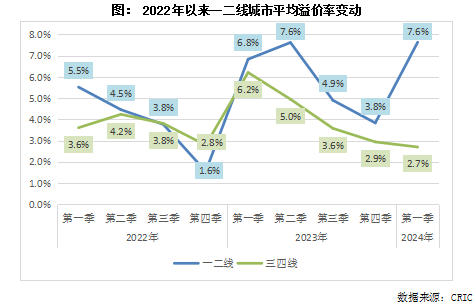

分能级城市来看,2024年初一二线土拍热度快速升温,平均溢价率重新回到8%,与2023年二季度土拍市场相若。上海、杭州等地频频出现高溢价地块,其中宁波、苏州、厦门更是同日刷新地王纪录,3月27日,厦门国贸地产以6.26万元/平方米的楼板价竞得思明区商住地块,刷新厦门土地成交楼板价;苏州园区金鸡湖大道地块被绿城中国以18.22%溢价率竞得,楼板价达到6.5万元/平方米,甚至打破了江苏省土地最高楼板价;宁波江北区湾头板块纯宅地楼板价达到3.26万元/平方米,由江山万里置业竞得。

三四线热度还在进一步下探,2024年一季度平均溢价率2.7%,创2022年以来指标新低。上海、杭州、厦门等一二线城市的土拍高热,仍难以唤回三四线城市的地市热度。2024年一季度宅地成交建面超过50万平方米的36个三四线城市中,有27个城市平均溢价率不及2%,其中威海、德州、聊城、烟台更是所有地块均为底价成交。

而若细究一二线土拍热度的结构数据,同样不容乐观。2024年一季度,一二线城市有11%的地块溢价率超过15%,“超高热度”的地块占比确实创下2022年以来的新高;但是若连带溢价率超过10%的地块一并统计,2024年一季度只有17%的地块超过这一门槛,仅与2023年三季度相若,远远低于2023年上半年27%的水平。因此当前溢价率上涨、频频出现地王的缘由,更多的还是应当解释为土拍溢价率取消之后,对于那些少数优质地块盈利空间的“补偿式”涨价。

在大多数情况下,目前土地交易仍是买方市场。如何在开发指标和地价收入之间取舍,仍是当前土地出让方需要重点权衡的难点。即便是杭州这样的当前市场中的佼佼者也是如此,三批次8宗地块土拍遇冷,仅一宗溢价1.8%,其余均为底价成交。本轮地块虽然仍有不少处于相对优质板块,但由于一些在以往影响不大的负面因素,如在板块中区位相对较偏、商办比例较高(不超过五成)、潜在竞品较多等因素,各地块依旧问津者不多,拿地企业也以本地平台和地方深耕型房企为主,如滨江、建发分别在本轮土拍中拿了2宗和3宗地块。

规模排行:央国企长三角新增货值领先,但同比在收缩

受楼市持续下行和资金压力双重影响,大多数房企总土储规模都有不同程度的收缩,就连楼市表现相对稳健的长三角区域也不例外。CRIC统计显示,2023年规模房企在长三角地区的总土储货值仅8万亿元,较2022年减少了约2万亿元,降幅在两成左右。

具体来看,2023年底,TOP30企业于长三角41个城市的土地储备货值和建面总量分别达6.43万亿元和2.83亿平方米,占百强房企在长三角的总土储货值和建面占比均达八成;其中TOP10房企土储货值和建面总量分别达3.7万亿元和1.6亿平方米,占比均在四成以上。根据统计局数据显示,长三角三省一市2023年商品房销售面积达2.75亿平方米,与2023年TOP30企业新增土储建面基本相当。

1、10家房企长三角土储货值超两千亿,依旧是房企“重仓区”

受房企资金承压以及市场调整影响,长三角区域的楼市成交热度不及2022年。但横向对比其它区域来看,长三角区域楼市表现仍然最佳,尤其是上海、杭州、合肥等核心城市,新房消化周期都在12个月以下,楼市成交仍一定的热度。在此影响下,长三角区域也成为各大房企增储的首选。

为了衡量各房企在长三角区域的布局概况,我们梳理了典型房企在长三角41个城市的土储情况(扣除已售未结转部分),结果发现:规模房企优势依然突出,但是与2022年相比,规模大都呈下降之势。

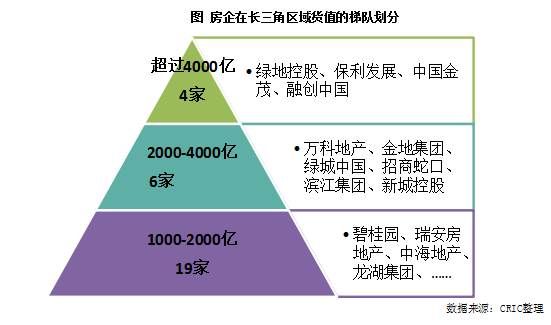

2023年在长三角41城市中的总土储货值超过1000亿的房企有29家;其中在长三角总土储超过4000亿元的房企就有4家,分别为绿地、保利、金茂和融创,介于2000和4000亿元之间的房企有6家,涉及万科、金地、绿城、招商、滨江和新城等规模房企。规模房企一般资金雄厚,也具有全局布局的特征,再加上长三角本身就是房企布局的“香饽饽”,土储总量遥遥领先也在意料之中。

2、央国企规模优势明显,滨江地缘优势突出

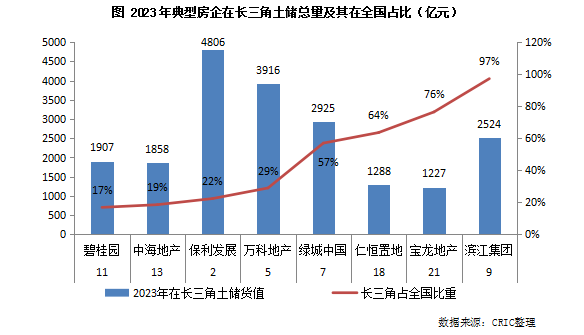

具体来看,绿地、保利、金茂和融创等4家企业在长三角41个城市的总货值超过4000亿,遥遥领先其他房企。4家企业总土储货值占据长三角土储总额TOP30企业总和的29%,优势十分显著。其中,大本营位于长三角的绿地土储货值位列第一,2023年土储额高达5090亿元,不过纵向比较来看,较2022年减少了1481亿元;第二位为保利,2023年长三角总土储货值高达4806亿,仅次于绿地。金茂和融创紧随其后,长三角土储货值也均在4000亿元以上。

长三角总土储货值超过2000亿的10家企业也多为2022年销售额TOP30房企。除了上文提到的TOP4房企,万科和金地的土储额也超过了3000亿元,规模优势也较为凸显。值得注意的是,除绿地外,万科、金地、招商等头部房企,因资金流动性的压力影响,2023年拿地节奏均明显放缓,新增货值缩量均在1000亿元以上。民营房企龙湖新增土储也明显收缩,2023年新增土地货值仅1779亿元,较2022年收窄1267亿元,在民营房企里面缩量尤为突出。

在土地储备超2000亿的房企中,主要有两类值得关注:

第一类是在全国全面布局的规模房企,长三角区域的土地储备占比多在35%以下,典型如绿地、保利发展、融创、万科。这些房企经过多年的发展,已经实现全国化的布局,因此长三角地区的土储占比也相对偏低,如保利在长三角区域内的土储货值占比仅有22%,相对其它规模房企偏低。分城市来看,保利在长三角的布局主要是以一二线城市为主,2023年保利发展在上海、南京、合肥、杭州、苏州、宁波的土储货值占长三角的75%,其中上海就高达33%;三四线城市多集中在温州、芜湖等少数强三线城市,比重均不超过5%。不过CRIC数据显示,2024年前4月,保利拿地金额仅64亿元,同比下降62%,投资进度明显放缓。不过从区域上来看,依旧集中在北京、上海、西安等核心一二线城市。

第二类为深耕长三角的房企,尤其是浙系房企,在长三角的土储货值方面表现抢眼,譬如滨江,作为本土企业,对区域内市场熟悉度、深耕程度、以及良好的政商关系,使得其在长三角一体化土储竞争中具有一定先天优势。典型如发源于杭州的滨江,2023年在长三角区域内总土储货值高达2524亿,占其总土储货值占比的97%。作为浙江知名房企,滨江的土储布局高度集中于浙江省内,尤其是大本营杭州。2024年前4月,滨江也持续深耕浙江区域,以188亿元的总金额独自或联合斩获7宗优质涉宅地块,成为最大赢家。

总体而言,在长三角一体化中占据先机的主要是来自部分规模房企和地方性企业。前者全国化布局多年,后者地缘优势明显。在房地产整体市场表现不佳的当下,需求韧性较佳的长三角地区成为房企增储的首选,届时这些土储将成为企业规模稳健增长的有力保障。

3、受行业下行所累规模房企放缓纳储,但仍押注长三角(略)

布局差异:以收缩为主,核心一二线持续加仓

行业筑底修复的阶段,多数房企投资战略大幅放缓,即便是有能力、有意愿拿地的央国企也仅聚焦在3-4个优质的核心一二线城市,且从新房市场、土地市场的“体感”来看,长三角区域内的核心城市更受青睐,在整体收缩之下,投资由以往的全面散网到关注核心一二线和核心三四线,逐渐过渡到聚焦核心一二线的核心板块。

1、2023年布局以收缩为主,重仓江苏、上海相对较多(略)

2、土储持续向高能级城市聚焦,上海、杭州、南京和苏州占比领先

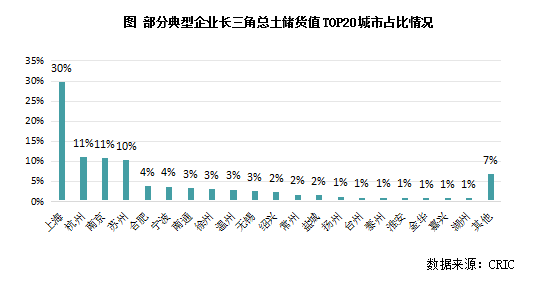

2023年末,典型企业在长三角的总土储能级分布来看,一线城市占比30%,比2022年末增加3个百分点,二线城市占比39%,比2022年末降低3个百分点,三四线城市占比28%个百分点,同比基本持平,土储分布更加向一线城市聚焦。

从省份角度看,上海占比30%,江苏省占比39%,上海和江苏依然是企业布局的重地,浙江省占比22%,安徽省占比为7%。其中江苏、安徽的占比与2022年末基本持平,而上海增加3个百分点,浙江则减少2个百分点。

细化至各个城市来看,土储格局的分布也保持了非常明显的分化:

上海以总土储货值占30%左右遥遥领先其他城市,其次第二梯队的杭州、南京和苏州占比均达到10%-11%左右,与2022年末相比几乎没有变化,而这4个核心城市的总土储占比已经高达总土储的六成,保持较高的集中度。

第三梯队城市则土储占比均在5%以下,与前两个梯队形成了明显差异。

3、半数房企2023年长三角未拿地,僵尸库存的风险仍存

在2023年整体投资收缩的情况下,长三角虽然是企业投资相对聚焦的区域,但也面临房企拿地减少的情形:2023年末长三角土储TOP30房企中,有半数房企2023年已经没有在长三角拿地,例如绿地、融创、瑞安等,这部分企业依靠过去的拿地名列前茅,也体现出当前库存在较大的去化压力。

依然持续拿地的企业也大部分存在2023年拿地金额低于2022年的情况,例如滨江、保利、招商、中国建筑等。

仅从2023年长三角拿地金额来看,绿城、滨江在长三角拿地金额明显领先于其他房企,作为深耕区域型的房企拿地相对积极。

4、绿城、滨江等加大布局长三角,国央企投资略有收缩(略)

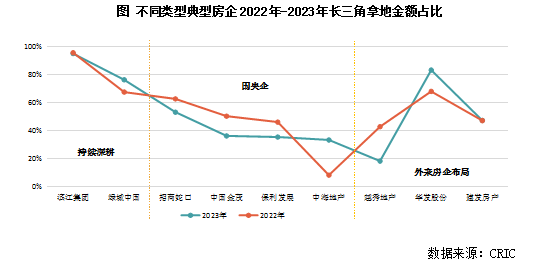

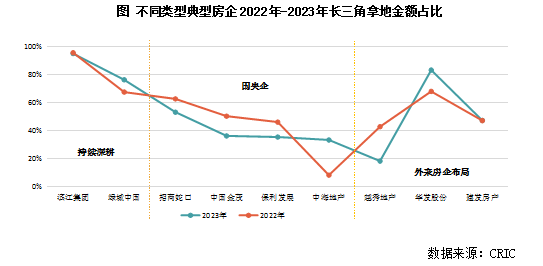

对比企业2023年在长三角的投资金额占全年总投资的情况,不同类型的房企对长三角的青睐程度仍有明细差异:

深耕型的本土房企保持高度聚焦:滨江、绿城2023年在长三角的投资金额占全年投资金额的七成以上,尤其滨江在长三角的投资金额连续两年占比高达95%,绿城2023年在长三角拿地金额占比达到76%,比2022年的比例提升9个百分点;

国央企投资分布有所收缩,仅中海投资占比增加:招商、金茂、保利2023年在长三角拿地金额占比与2022年相比都有所下滑,但比例依然保持在30%以上,长三角依然是国央企的布局重镇;有中海2023年长三角拿地金额占比提升至33%,比2022年大幅提升25个百分点,主要是由于在上海竞得1宗大型商办地块,地块金额高达240亿元;

外来地方国企投资分化,华发积极布局长三角:外来布局长三角的房企2023年投资有所分化,越秀2023年在长三角投资金额占比有明显下降,但华发体现了更加积极的投资态度,在长三角拿地金额达到83%,同比大幅增加15个百分点。

招商蛇口:最偏好长三角的国央企,2023年投资占比达53%(略)

华发股份:长三角土储占比逐年增加,华东区域销售占比超六成(略)

龙湖集团:拿地聚焦核心城市,长三角销售贡献率近三成(略)

总结

综合而言,优化土地储备结构,实现土地资源的高效配置和风险控制,是房地产企业在复杂市场环境下保持竞争力和实现可持续发展的核心关注点。企业应根据市场变化和自身发展战略,不断优化土地储备结构,提升土地资源的管理水平和利用效率。而长三角作为国内经济发达、营商环境良好的城市群之一,无疑将是房企争夺的要塞。

未来房企在长三角的土储要从传统的“重量轻质”转向“重质轻量”,优化土储结构是核心,聚焦在核心一二线城市的核心区域。从竞争格局上而言,央国企的优势将放大,部分本土民企存在捡漏机遇,而规模化民企中,除龙湖、滨江、伟星等企业仍有投资竞争力,大多数以三四线起家的出险房企需要注意僵尸库存的销售情况。

1、土储并非越多越好,优化土储结构仍是企业核心关注点

土地储备作为房地产开发企业的重要资产,对企业的长期发展至关重要。然而,土地储备并非越多越好,关键在于优化土储结构,以实现资源的高效配置和风险的有效控制。企业需要根据自身发展战略、市场变化和资金状况,合理规划土地储备的规模和结构。

在行业新的发展阶段和模式下,房地产企业必须认识到,过去一味的重视土储的总量规模已经不符合当前战略定位,战术上需要从从传统的“重量轻质”转向“重质轻量”。

未来强调的是在土地选择上的精准定位和对项目质量的严格把控,而不是盲目追求土地储备的规模。意味着优化土储结构、调整土地资源配置是房地产企业发展的重中之重。

首先,企业应聚焦核心区域和潜力市场,优先布局具有较高增值潜力和市场需求的土地资源。这有助于提高土地储备的利用效率,加快项目开发进度,提升资产周转率。

从当前土地市场成交连年低位运行来看,未来企业投资重点基本将集中在一二线城市和少数的三四线城市中。实际上,目前市场分化愈演愈烈,在政策利好、预期修复之下,行业将在一两年内低位调整并逐步迎来复苏和回暖,而核心城市土地的布局更能够快速、有效地响应市场需求,提升项目品质同时,增强竞争力,并在市场竞争中保持领先地位。

毫无疑问,作为国内经济活跃且民营经济相对领先的长三角是布局的要塞。这一点从区域内上海、杭州等城市土拍热度显著高于武汉、郑州等中西部城市也可见一斑。且在全国大部分三四线因库存高企、房价透支以及需求透支等原因导致土地市场无人问津之下,长三角部分三四线土地市场依旧相对火热,部分城市核心位置地块仍能引起企业和市场的关注,例如温州、台州、湖州等长三角城市溢价率排名相对靠前。

其次,未来强调的是在土地选择上的精准定位和对项目质量的严格把控,而不是盲目追求土地储备的规模。房企仍应将目光聚焦抗风险能力、安全性高的一二线核心城市,并以高周转、流速快、利润足的项目为主,减少低能级城市的投资。这也有助于企业更好地控制风险,提高资金使用效率,促进企业的长期稳定发展。

最后,企业应加强土地储备的动态管理,根据市场变化和项目进展,及时调整土地储备策略。对于低效或不符合战略方向的土地资源,企业应果断处置,避免长期占用资金。

目前百强房企2023年末总土储去化周期达到4.89年,创历年新高。值得一提的是,2023年末销售百强的总土储货值同比已经下降,意味着在投资收紧、货值降低的情况下,去化周期仍持续拉长而未见改善,当前销售压力较大。因此动态管理、精准投资十分重要。

值得注意的是,从一季度部分热点城市土拍降温的走势来看,即便是核心城市内部板块分化、差异仍然显著,在市场尚未企稳之下,即便是核心城市次优板块土地也应该谨慎对待。