一、长三角各经济基本情况

图1 长三角地区地图

长江三角洲地区,简称长三角,包括上海市、江苏省、浙江省、安徽省,共有41个城市,是中国经济发展最活跃、开放程度最高、创新能力最强的区域之一。长三角位于中国长江的下游地区,濒临黄海与东海,地处江海交汇之地,沿江沿海港口众多,是长江入海之前形成的冲积平原。2023年中国国内生产总值为126万亿元,沪苏浙皖三省一市的生产总值达到30.5万亿元,也就是说长三角地区创造了全国近1/4的经济总量。

01 各城市经济情况

2023年沪苏浙皖三省一市共有9个城市GDP规模达到万亿级别,常州在2024年官宣迈入“万亿城市俱乐部”。2023年,上海市的GDP超过4.7万亿,在41个城市中GDP规模居于首位,苏州市和杭州市以约2.5万亿元、2亿元分列第二、三名,其余6个城市分别为:南京、宁波、无锡、合肥、南通和常州。

图2 各城市2023年GDP情况

02 各城市一二三产业情况

2023年长三角地区共有23个城市第三产业产值占地区生产总值的比重超过50%,其中,上海市第三产业占比高达75.2%,是第三产业产值占比最高的城市,而其第一产业占比仅为0.22%;嘉兴市第二产业产值占地区生产总值约53.5%,是唯一第二产业产值比重超过50%的城市;宿州市是各城市中第一产业产值占比最高的城市,为14.8%。不难发现,长三角地区41个城市基本已经形成了“三、二、一”的产业梯次格局,但江苏省第三产业占比相较浙江省更低一些。

图3 各城市2023年一二三产业情况

03 各地区的国有、民营、外资企业的情况

本部分选用2022年企业工商数据中的存活企业数量来分析各个城市国有、民营和外资企业的情况。

2022年,上海市共存活企业有259.97万个,其中,国有企业1.67万个、民营企业248.73万个、外资企业6.24万个;江苏省共有存活企业410.69万个,其中,国有企业1.12万个、民营企业403.06万个、外资企业2.65万个;浙江省共有存活企业310.31万个,其中,国有企业1.36万个、民营企业306.15万个、外资企业2.80万个;安徽省存活企业共有201.69万个,其中,国有企业1.61万个、民营企业199.40万个、外资企业0.68万个。

图4 长三角地区国有企业的分布情况

图5 长三角地区民营企业的分布情况

图6 长三角地区外资企业的分布情况

可以看出,上海、杭州和苏州各县区三种类型企业主体的数量均显著高于其他城市的县区。值得注意的是,阜阳市、六安市和安庆市等城市的国有企业数量明显高于长三角中部的城市;民营企业和外资企业则在长三角东部的城市更为活跃,特别是外资企业的数量分布有以上海为中心往外围扩散的趋势。

二 长三角地区上市公司情况

01 各地区上市公司情况

下表报告了长三角地区各城市辖区境内上市公司的情况,数据来自中国证券监督管理委员会、上交所、深交所以及北交所,表中(AB股)代表在A股和B股均上市的企业数。据统计,长三角地区三省一市共有上市公司2021家,新三板挂牌企业2028家,其中,上海市有上市公司445家,新三板挂牌企业432家;江苏省上市公司694家,新三板挂牌企业706家;浙江省上市公司706家,新三板挂牌企业592家;安徽省共有上市公司176家,新三板挂牌企业234家。上市企业中,仅B股上市的企业有6家,其中上海市4家、南京市1家、杭州市1家,没有体现在表中。

表1 长三角地区各城市上市公司情况

02 各地区上市公司行业情况

本部分展示了长三角地区三省一市上市公司行业分布情况及其制造业排名前15的细分行业情况。 三省一市上市公司主要深耕于制造业,在其他行业的分布上存在一定的地域差异。上海市445家上市公司中有206家制造业企业,“科学研究和技术服务业”和“信息传输、软件和信息技术服务业”的上市企业数量排名也位居前列,分别有55家、43家;江苏省超过七成的上市公司为制造业企业,共有500家制造业上市公司。此外,江苏省上市公司业态分布较长三角其他地区更为完整;与江苏省类似,浙江省超过七成的上市公司为制造业企业,有530家制造业上市公司;安徽省176家上市公司中有115家属于制造业企业, “科学研究和技术服务业”行业的上市企业数量在省内较为突出。

表2 三省一市上市公司的行业情况

下表为长三角各地区上市公司在制造业细分行业分布数量排名前5的情况。“计算机、通信和其他电子设备制造业”是上海市制造业上市企业分布最多的细分行业,有36家;江苏省上市企业数排名前三的制造业细分行业为“计算机、通信和其他电子设备制造业”、“化学原料和化学制品制造业”和“电器机械和器材制造业”。此外,江苏省“计算机、通信和其他电子设备制造业”行业的企业数量占长三角地区总量的50%,长三角地区超过四成的“化学原料和化学制品制造业”企业分布在此;浙江省上市企业数量排名前三的制造业细分行业为“通用设备制造业”、“电器机械和器材制造业”和“化学原料和化学制品制造业”。长三角地区超过一半的“通用设备制造业”企业集中在浙江省。;安徽省上市企业数量排名前三的制造业细分行业为“计算机、通信和其他电子设备制造业”、“化学原料和化学制品制造业”和“电器机械和器材制造业”。

表3 三省一市上市公司制造业

细分行业分布前5情况

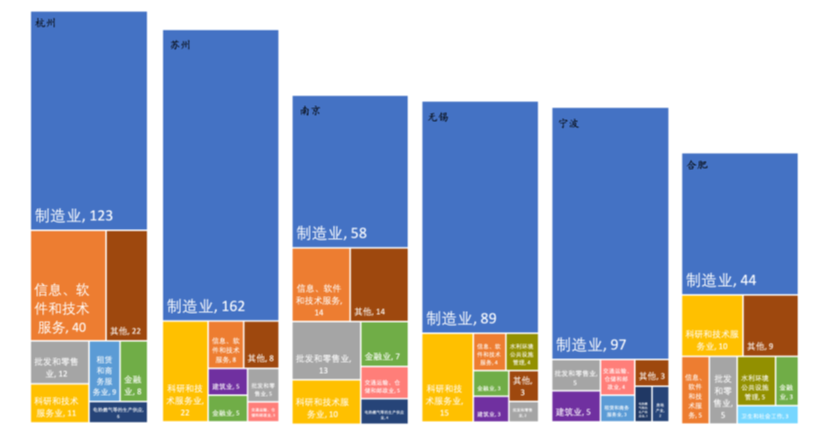

图7为江苏、浙江和安徽三个省份上市公司总量排名前6城市行业分布情况。6个城市中,上市企业中制造业企业占比最高的城市是宁波市(80.2%),占比最低的为南京市(46.4%),其余城市的制造业企业数占比分别为:苏州市74.3%、无锡市72.4%、杭州市53.2%、合肥市52.4%。可以看出,长三角地区三省省会城市的上市公司行业分布更为多元,而另外三个城市的制造业优势还是十分明显的。杭州市在信息传输、软件和信息技术服务业方面具有绝对的优势,有40家上市公司,占长三角地区行业上市总量的30.7%,苏州、无锡的科学研究和技术服务业上市公司数量较多,分别为22家、15家。

图7 长三角地区部分城市上市公司行业情况

03 各地区上市公司子公司情况

下表展示了长三角地区各城市子公司数量最多的上市公司情况。数据显示,截止2021年,常州市的新城控股集团股份有限公司子公司数量最多,为1170家;宁波市韵达控股股份有限公司次之,有615家子公司;而淮南市、池州市两个城市的上市公司子公司数最少,两个城市上市公司子公司数量最多的也仅有6家。在这些上市公司中,注册资本排名前三的分别是上海市的绿地控股集团股份有限公司,127.77亿元;徐州市的徐工集团工程机械股份有限公司,118.16亿元;铜陵市的铜陵有色金属集团股份有限公司,105.27亿元。

表2 各城市子公司最多的上市公司情况

三 长三角各城市专精特新企业

“专精特新”即“专业化、精细化、特色化、新颖化”,是指主营业务突出、专业能力强、研发创新能力强、具有发展潜力的中小企业,主要集中在新一代信息技术、高端装备制造、新能源、新材料、生物医药等中高端产业。工信部将优质中小企业的发掘和培育分为创新型中小企业、专精特新中小企业、专精特新“小巨人”企业三个梯度。其中,专精特新“小巨人”企业是“专精特新”中小企业中的佼佼者,是专注于细分市场、创新能力强、市场占有率高、掌握关键核心技术、质量效益优的排头兵企业。

01 各地区“专精特新”企业情况

“专精特新”企业

全国目前共有“专精特新”企业102926家,国家级“专精特新”企业12744家,而长三角地区三省一市共有“专精特新”企业27845家,国家级“专精特新”企业4302家,占全国总量的近三成。

分地区来看,上海市拥有专精特新企业11239家,其数量最多的三个区域是浦东新区、松江区和闵行区,分别为2201家、1338家和1323家;江苏省共有3891家,数量最多的三个城市分别是苏州971家、无锡557家和南京499家;浙江共有6798家,其中数量排名前三的城市分别是杭州1649家、温州884家、嘉兴811家;安徽省共有5980家,数量最多的三个城市分别是合肥、芜湖和滁州,数量分别为1612、571和460家。

图8 长三角地区“专精特新”企业分布情况

国家级专精特新“小巨人”企业

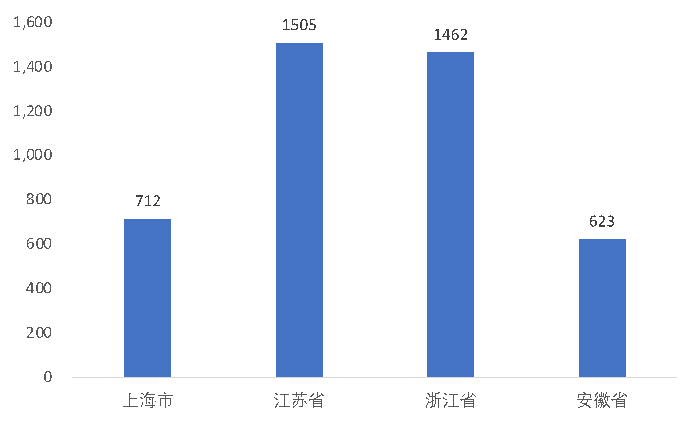

2019年以来,工信部共公布了五次国家级专精特新“小巨人”企业审核名单,长三角地区五批国家级专精特新“小巨人”企业数量共有4302家。其中,江苏省专精特新“小巨人”企业数量最多,为1505家,另外三个地区数量分别为浙江省1462家,上海市712家,安徽省623家。

图9 三省一市国家级“专精特新”企业分布情况

分批次和城市来看,长三角地区获批的专精特新“小巨人”企业数量为:第一批72家,第二批377家,第三批809家,第四批1530家,第五批1514家。各城市通过审核的企业总数量分布情况大体上与GDP体量情况类似,上海、苏州和宁波三个城市的专精特新“小巨人”企业数量排名前三,分别为712家、400家和352家。前四批上海获批的“小巨人”企业数量都是最多的,分别为16家、63家、182家和245家,而第五批中“小巨人”企业最多的城市是苏州,数量为230家。下图展示了长三角地区“小巨人”企业数量排名前二十的城市及批次情况。

图10 部分城市专精特新“小巨人”企业分批次数量

02 各地区“专精特新”企业行业分布

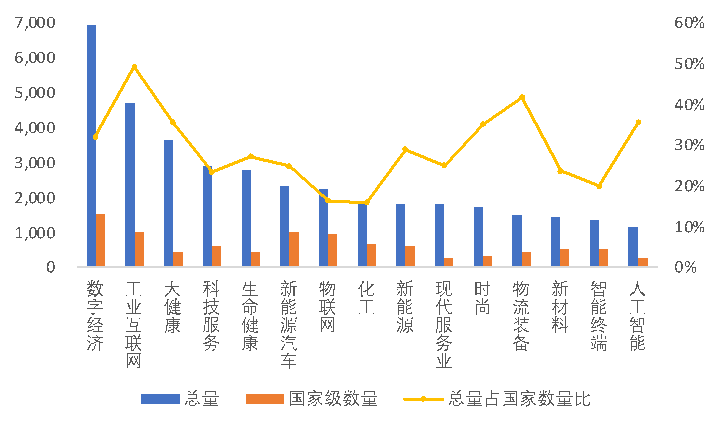

本部分展示了沪苏浙皖三省一市“专精特新”企业行业分布的情况(含重复统计)。不难发现,长三角地区三省一市“专精特新”企业主要分布在数字经济、物联网、工业互联网、工业互联网等行业。其中,数字经济是“专精特新”企业分布数量最多的产业类别,共6948家企业的经营范围涉及数字经济领域,占“专精特新”企业数量的近1/4;几乎一半的工业互联网行业“专精特新”企业分布在江浙沪皖境内,其数量占全国的49.2%。国家级“专精特新”企业分布数量最多的行业仍为数字经济行业,有1533家企业产业涉及数字经济,工业互联网和新能源行业次之,分别为1001家、1000家。

图11 长三角地区“专精特新”企业行业分布的情况

具体来看,各省市“专精特新”企业分布数量最多的行业均为数字经济,分别为:上海市2800家,占其专精特新企业总量的24.9%;江苏省1057家,占其专精特新企业总量的27.2%;浙江省1695家,占其专精特新企业总量的24.9%;安徽省1396家,占其专精特新企业总量的23.3%。国家级“专精特新”企业中,浙江省分布在数字经济领域企业数量最多,为515家,江苏省的数量与其相差不大,为503家,安徽省和上海市则分别为264、251家。江苏省新能源汽车行业“专精特新”的企业数量最多,为333家,浙江省次之,为310家,安徽省和上海市分别为271家、140家。由此可见,长三角地区“专精特新”企业主要集中在数字经济、科技服务、物联网以及工业互联网等行业,也即在计算机、通信和其他电子设备制造业和科技创新等方面有明显优势。

表6 三省一市“专精特新”企业

行业分布情况

结语

作为沿海经济带、长江经济带、“一带一路”的重要交汇点,长三角地区是中国最发达的城市群之一,其产业经济的发展各有特色、亮点纷呈。其中,上海市作为龙头城市,服务业经济发展成绩瞩目,科技创新优势明显;江苏和浙江两省的经济体量相当,制造业基础扎实,民营企业活跃,其创新能力也不容忽视;安徽省从科技创新方面发力,强化研发优势,经济总量逐渐追赶上海。期望三省一市未来的经济发展能有更加惊异的表现。

附录:各地区“专精特新”企业目标

原文请见:南京大学长江产业经济研究院《长三角与长江经济带观察》2024年第1期